Der Deutsche Bundestag hat am 15. November 2019 den Entwurf eines Gesetzes zur Umsetzung des Klimaschutzprogramms 2030 im Steuerrecht und damit eine Regelung zur Steuerermäßigung für energetische Maßnahmen bei zu eigenen Wohnzwecken genutzten Gebäuden beschlossen.

Gegenüber dem von der Bundesregierung übernommenen Gesetzesentwurf der Fraktionen CDU/CSU und SPD (Bundestags-Drucksache 19/14338) wurde über eine Änderungsempfehlung des Finanzausschusses (Bundestags-Drucksache 19/15125) der Steuerbonus auf die planerischen Begleitung oder Beaufsichtigung der energetischen Maßnahme ausgedehnt. Das ist eigentlich keine große Sache, sie verdeutlicht aber, wie die GroKo die steuerliche Förderung neben den anderen Förderprogrammen positionieren will.

Neuer § 35c im Einkommensteuergesetz

Es ist vorgesehen, die Steuerermäßigung für energetische Maßnahmen bei zu eigenen Wohnzwecken genutzten eigenen Gebäuden („begünstigtes Objekt“) als § 35c in das Einkommensteuergesetz einzufügen und die Aufwendungen für acht energetische Maßnahmen steuerlich zu fördern:

1. Wärmedämmung von Wänden,

2. Wärmedämmung von Dachflächen,

3. Wärmedämmung von Geschossdecken,

4. Erneuerung der Fenster oder Außentüren,

5. Erneuerung oder Einbau einer Lüftungsanlage,

6. Erneuerung der Heizungsanlage,

7. Einbau von digitalen Systemen zur energetischen Betriebs- und Verbrauchsoptimierung und

8. Optimierung bestehender Heizungsanlagen (sofern diese älter als zwei Jahre sind).

Zu den Aufwendungen für energetische Maßnahmen gehören auch die Kosten für die Erteilung der Bescheinigung des ausführenden Fachunternehmens sowie (aufgrund der Empfehlung des Finanzausschusses) die Kosten für die Person mit Ausstellungsberechtigung nach § 21 der Energieeinsparverordnung, wenn diese Person durch den Steuerpflichtigen mit der planerischen Begleitung oder Beaufsichtigung der energetischen Maßnahme […] beauftragt worden ist.

In der Begründung zum Gesetzesentwurf heißt es, dass nur die abschließend aufgezählten Einzelmaßnahmen alternativ zur Inanspruchnahme sonstiger Förderprogramme steuerlich gefördert werden, die auch von den bestehenden Programmen der Gebäudeförderung – und zukünftig durch die Bundesförderung für effiziente Gebäude (BEG) – als förderwürdig eingestuft sind. Eine Ausnahme wird es wohl für Öl-Heizungen geben, aktuell fördert das KfW-Programm „Energieeffizient Sanieren – Investitionszuschuss (430)“ den „Einbau von Brennwertheizkesseln mit Öl oder Gas als Brennstoff (Brennwerttechnik verbessert nach DIN V 4701-10)“ mit einem Investitionszuschuss von 15 %.

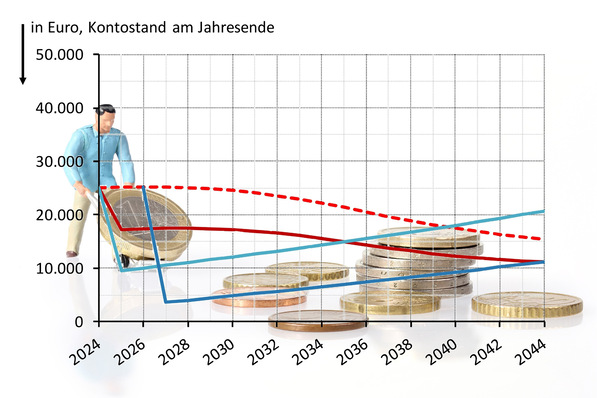

Die Steuerermäßigung ist für eine oder mehrere gleichzeitig oder zeitlich hintereinander durchgeführte Einzelmaßnahmen an einem begünstigten Objekt in Anspruch vorgesehen. Insgesamt sind Aufwendungen für Sanierungsmaßnahmen in Höhe von 200.000 Euro je begünstigtes Objekt förderfähig. Die Kosten solcher Maßnahmen können mit bis zu 20 % über einen Zeitraum von drei Jahren steuerlich in Abzug gebracht werden. Im Kalenderjahr des Abschlusses der energetischen Maßnahme und im nächsten Kalenderjahr jeweils mit 7 % (höchstens jedoch 14.000 Euro) und im übernächsten Kalenderjahr mit 6 % (höchstens jedoch 12.000 Euro) der Aufwendungen des Steuerpflichtigen.

Eine Doppelförderung der Aufwendungen, beispielsweise über die Berücksichtigung als Betriebsausgabe, als Werbungskosten, als Sonderausgabe oder außergewöhnliche Belastung, über die Steuerbegünstigung für zu eigenen Wohnzwecken genutzte Baudenkmale und Gebäude in Sanierungsgebieten und städtebaulichen Entwicklungsbereichen oder über eine Steuerermäßigung bei Aufwendungen für Handwerkerleistungen ist nicht möglich. Ausgeschlossen sind zudem öffentlich geförderte Maßnahmen, für die zinsverbilligte Darlehen oder steuerfreie Zuschüsse in Anspruch genommen werden.

Wichtige Voraussetzung für die Steuerermäßigung ist, dass der Steuerpflichtige das Gebäude im jeweiligen Kalenderjahr ausschließlich zu eigenen Wohnzwecken nutzt. Und, dass das begünstigte Objekt bei der Durchführung der energetischen Maßnahme älter als zehn Jahre ist. Maßgebend hierfür ist der Beginn der Herstellung des Gebäudes.

Unschädlich ist – allerdings nur laut der Begründung des Gesetzesentwurfs –, wenn Teile der Wohnung als häusliches Arbeitszimmer genutzt werden. Eine Förderung scheidet jedoch aus, wenn aus der Wohnung ganz oder teilweise steuerpflichtige Einkünfte erzielt werden. Eine Nutzung zu eigenen Wohnzwecken liegt auch vor, wenn Teile einer zu eigenen Wohnzwecken genutzten Wohnung anderen Personen unentgeltlich zu Wohnzwecken überlassen werden. Um die Steuerermäßigung voll ausnutzen zu können, müssen also die Fördervoraussetzungen drei Kalenderjahre lückenlos gegeben sein.

Die Steuerermäßigung erfordert außerdem, dass die jeweilige energetische Maßnahme von einem Fachunternehmen ausgeführt wurde. Die Anforderungen an die ausführenden Fachunternehmen und die Mindestanforderungen für die energetischen Maßnahmen werden über eine separate Rechtsverordnung der Bundesregierung mit Zustimmung des Bundestages und des Bundesrates geregelt.

Vorgesehen ist, dass das Gesetz für das Steuerjahr 2020 wirksam wird und die Ausgaben für Sanierungsmaßnahmen erstmalig mit der Steuererklärung im Jahr 2021 geltend gemacht werden können. Anwendbar ist es erstmals auf energetische Maßnahmen, mit deren Durchführung nach dem 31. Dezember 2019 begonnen wurde und die vor dem 1. Januar 2030 abgeschlossen sind. Um alle Bedingungen zu erfüllen, muss jedoch auch noch die eben beschriebene Rechtsverordnung vorliegen.

Ausblick

Ziel der gesonderten Rechtsverordnung ist es laut der Begründung zum Gesetz, „dass die steuerlichen Anforderungen der noch zu konzipierenden Bundesförderung für effiziente Gebäude (BEG) entsprechen“ sollen. Für die Zukunft bedeutet dieser Anspruch allerdings, dass eine Übertragung von Änderungen an der BEG in die Rechtsverordnung nur mit Zustimmung von Bundestag und Bundesrat möglich sind.

Interessanter ist aber die Positionierung der Steuerermäßigung. Nach der Vorlage des ersten Gesetzesentwurfs der Bundesregierung wurde insbesondere kritisiert, dass praktische keine qualitätssichernden Maßnahmen analog zur KfW-Förderung vorgesehen ist. Statt einer per Gesetz vorgegebenen Qualitätssicherung will der Gesetzgeber diese in die Verantwortung der Modernisierer legen. Da sie bei der steuerlichen Förderung aber 80 % der Kosten für die freiwillige Qualitätssicherung selbst tragen müssen, wird es gute Argumente seitens der „Person mit Ausstellungsberechtigung nach § 21 EnEV“ für eine Beauftragung erfordern.

Wenn man allerdings als Experte gerufen wird, darf man nicht die Augen verschließen und muss eigentlich die Frage aufwerfen, ob eine steuerliche Förderung überhaupt einen Vorteil gegenüber der KfW-Förderung für den Auftraggeber hat. Denn im Klimaschutzprogramm wurde für das СO2-Gebäudesanierungsprogramm (bzw. die folgende BEG) eine um 10 Prozentpunkte erhöhte Förderung angekündigt.

Scheitert das Gesetz nicht an der Zustimmung des Bundesrats bzw. setzt er keine Änderungen durch, haben Modernisierer künftig die Wahl zwischen

Übrigens hat die in der KfW-Programmgruppe „Energieeffizient Bauen und Sanieren“ verankerte Qualitätssicherung und -kontrolle handfeste Gründe: Um die Steuermittel effektiv einzusetzen, hatte der Bundesrechnungshof 2011 das damals zuständige Bundesbauministerium aufgefordert, Kontrollen vor Ort systematisch durchführen zu lassen und ein klares Anforderungsprofil für die Sachverständigen zu entwickeln (Bundesrechnungshof 2011 Bemerkungen Nr. 56 Energieeffizienz und CO2-Minderung bei Gebäuden: Förderung wird besser kontrolliert).

Insofern ist es bemerkenswert, dass diese Kriterien bei der Steuerermäßigung nicht (mehr) gelten sollen. ■

Vom Deutschen Bundestag beschlossenes Gesetz zur Umsetzung des Klimaschutzprogramms 2030 im Steuerrecht.